Come funziona

aliquote e scaglioniL'Imposta sul Reddito delle PErsone Fisiche, in breve IRPEF, è l'imposta che si paga sui guadagni individuali percepiti l'anno precedente, da elencare nella dichiarazione dei redditi.

L'ammontare dell'imposta è calcolato come percentuale del reddito che va versata allo Stato, ma cambia in base alla dimensione del reddito stesso. Le fasce di reddito sono divise in quattro scaglioni, a ciascuno dei quali viene attribuita un'aliquota, cioè la percentuale di reddito prelevata dall'imposta:

| Inizio | Fine | Aliquota |

|---|---|---|

| 0€ | 15.000€ | 23% |

| 15.000€ | 28.000€ | 25% |

| 28.000€ | 50.000€ | 35% |

| 50.000€ | — | 43% |

Quando il reddito lordo ricade in uno scaglione non viene tassato totalmente con l'aliquota indicata, ma solo per la porzione di reddito che rientra in esso. Vanno tenute in considerazione anche le addizionali regionali e comunali, che possono innalzare leggermente alcune delle aliquote sopra descritte.

Dalla tabella delle aliquote è già evidente una stortura: sebbene la Costituzione preveda una fiscalità progressiva, l'aliquota sopra i 50.000€ si congela al 43%. La progressività dell'aliquota effettiva c'è, ma diventa trascurabile: l'IRPEF tende così ad un'imposta proporzionale per i redditi più elevati.

Dal lato dei redditi più bassi, i legislatori si sono resi conto che il 23% di imposta fosse insostenibile per chi vive sotto o a ridosso della soglia di povertà. Invece di agire sulle aliquote, hanno introdotto nel tempo una miriade di correttivi, noti come spese fiscali.

Esistono detrazioni diverse per lavoratori dipendenti, pensionati e autonomi. Ad esempio, la detrazione per i redditi di lavoro dipendente funziona nel seguente modo:

- se il reddito lordo complessivo non supera 15.000€, la detrazione ammonta a 1.880€;

- per i redditi tra 15.000€ e 28.000€ la detrazione scende linearmente da 3.100€ a 1.910€;

- fino al reddito di 50.000€ la detrazione scende linearmente da 1.910€ a 0€;

- non è prevista la detrazione sopra i 50.000€.

Esiste pure il Bonus Irpef (noto anche come Bonus Renzi o Bonus 80€, esteso a 100€ dal Governo Conte), che si somma al precedente applicando le seguenti regole:

- fino a 8.174€ di reddito imponibile non si ha diritto al bonus;

- da 8.174€, punto in cui si inizia a versare effettivamente l'Irpef, a 15.000€ il bonus equivale a 1.200€ (100€ per mese di lavoro);

- dopo i 15.000€ non si ha più diritto al bonus (ma si accede ad un incremento di detrazione di 1.220€, passando da 1.880€ a 3.100€).

Un reddito di 35.000€ all'anno per un lavoratore dipendente viene tassato nel seguente modo:

- viene prelevato il contributo per il fondo adeguamento pensioni, solitamente il 9,49% del reddito lordo (può variare per apprendistati e ditte con meno di 15 dipendenti), in questo caso pari a 3.321,50€;

-

il reddito imponibile Irpef è quello al netto del contrubuto previdenziale, cioè 31.678,50€, a cui sono applicate le aliquote degli scaglioni in successione (supponendo per semplicità che le addizionali locali siano pari a zero):

- 23% di aliquota per i primi 15.000€, che equivale a 3.450€;

- 25% dei successivi 13.000€, che occupano il secondo scaglione tra 15.000€ e 28.000€, da cui altri 3.250€;

- 35% dei restanti 3.678,50€, che rientrano nel terzo scaglione a partire da 28.000€, prelevando ulteriori 1287,48€;

-

l'imposta lorda ammonta a 7.987,48€, a cui però va ancora tolta la detrazione per lavoro dipendente calcolata a partire dal reddito imponibile:

- ci troviamo nel terzo caso, per i redditi compresi tra 28.000€ e 50.000€, dove la detrazione scende linearmente da 1.910€ a 0€;

- il calcolo da applicare corrisponde a 1.910 × (50.000 − 31.678,50) ÷ 22.000 = 1590,64;

- non viene applicato il Bonus Irpef, che si ferma a 15.000€;

- l'Irpef netta corrisponde infine a 6396,84€, che incide per circa il 20,2% del reddito imponibile (dopo i contributi previdenziali).

Tuttavia, nella realtà il calcolo è molto più complicato, poiché esistono ulteriori tipologie di detrazioni e deduzioni da tenere in considerazione, come spiegato in seguito.

Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività.

— Costituzione della Repubblica Italiana, Art. 53

Spese fiscali

un'intricata moltitudine di correttiviLe spese fiscali includono deduzioni, detrazioni, esenzioni, assegni e bonus di varia natura. Il sistema delle aliquote da solo non è sufficiente a determinare l'imposta dovuta: ad essa vanno applicati vari correttivi, analizzando caso per caso se si abbia il diritto di accedere a ciascuna agevolazione. Nel 2021 ne esistono ben 142 solamente relativi all'IRPEF, secondo un rapporto del Mef.

L'obiettivo di tali correttivi è ridurre l'aliquota effettiva per i redditi più bassi, in modo che debbano pagare meno della percentuale indicata dalle aliquote nominali elencate sopra. Tuttavia, essi introducono una complessità normativa insormontabile per chi tenta di compilare senza assistenza la dichiarazione dei redditi: la guida alla compilazione del modello 730 è lunga ben 136 pagine!

L'effetto collaterale peggiore è una forte discontinuità nella progressione dell'imposta, soprattutto a scapito dei redditi medio-bassi.

Aliquota marginale effettiva

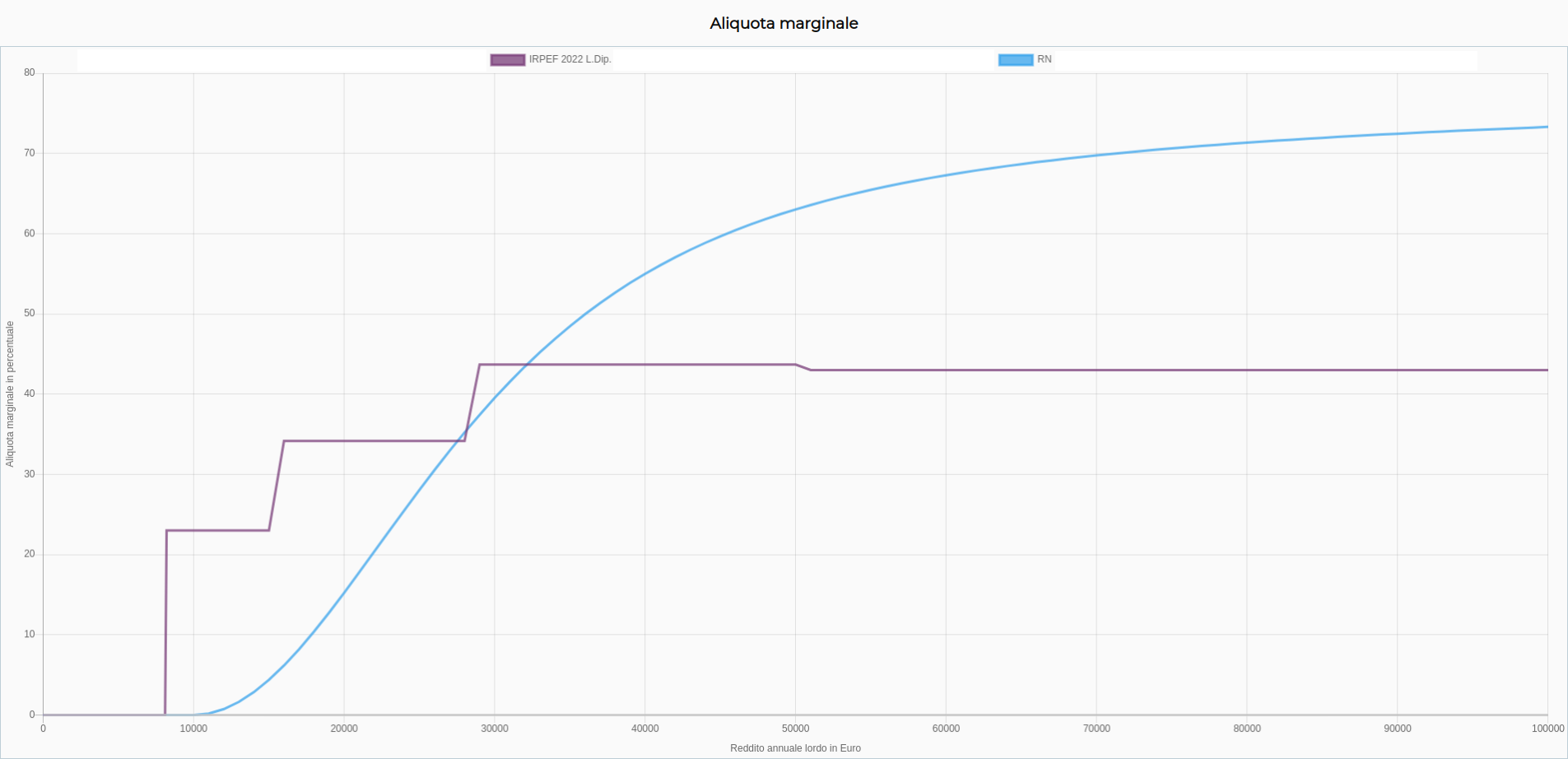

gli effetti collaterali di interventi parziali e stratificatiL'aliquota marginale effettiva indica, per un incremento del reddito lordo, quale percentuale di tale aumento non rimane al contribuente. Il suo aumento è dovuto sia all'incremento delle aliquote, sia alla riduzione delle spese fiscali e dei vari benefici al crescere del reddito.

Il seguente grafico rappresenta l'aliquota marginale effettiva di prelievo contributivo e fiscale per un lavoratore dipendente. In esso è anche riportato, per confronto, l'andamento dell'aliquota marginale effettiva del Reddito Naturale, che invece mantiene un andamento progressivo continuo rispetto alla base imponibile.

Vi sono altre anomalie non visibili nel grafico, che riguardano le addizionali regionali e comunali. I punti salienti sono elencati in un'analisi dell'Ufficio Valutazione Impatto del Senato della Repubblica (dati risalenti al 2017).

Ad esempio, raggiunti i 18.000€ di reddito lordo scattano le addizionali regionali e comunali. La percentuale non riguarda solo la quota eccedente i 18.000€, ma tutto il reddito. In base ai parametri di regioni e comuni, l'aliquota marginale può schizzare oltre il 100%: ciò significa che all'aumentare del reddito lordo, quello netto diminuirebbe. Questo paradosso è noto come trappola della povertà, per il quale il passaggio a redditi più elevati risulta sconveniente per piccoli incrementi graduali.

Imposte sostitutive

agevolazioni per i redditi non derivanti dal lavoroAlcune categorie di reddito, come le rendite finanziarie, sono soggette ad imposte sostitutive e godono di aliquote piatte e più agevolate. Attualmente l'aliquota sulle rendite è fissa al 26%, indipendentemente dal reddito percepito.

Tuttavia tali strumenti sono principalmente in mano a chi già detiene un capitale abbastanza cospicuo per fare investimenti: un controsenso che favorisce il ceto più abbiente, salvaguardandolo dalla progressività dell'imposta sul reddito.

Basti pensare che una rendita, anche milionaria, viene tassata in proporzione alla pari di un reddito di lavoro dipendente da 42.000€ lordi annui. Senza neppure contare i contributi: in tal caso la soglia si abbasserebbe ulteriormente.